População sofre com alta de juros, apesar da autonomia do Banco Central, aprovada em peso por parlamentares mineiros

Por: Assessoria de Monitoramento dos Poderes Públicos

Redação: Marcelo Gomes, Ana Camila Moreira e Kelly Cristine O. Meira – 12/07/2022

Qualquer cidadão que pretende comprar um imóvel, fazer um consórcio e planejar um intercâmbio, por exemplo, é impactado pelas decisões do Banco Central . Depois dos governos, empresas e famílias, é o agente mais importante nas economias capitalistas. Propostas relativas à sua atuação devem, portanto, ser alvo de amplos debates. Porém, não foi o que ocorreu no Brasil recentemente.

Enquanto o país enfrentava duros momentos da pandemia de coronavírus, parte dos congressistas, no fim de 2020, com o respaldo do governo federal, tornou o Banco Central autônomo. E a maioria dos parlamentares mineiros contribuiu para tal autonomia.

O Banco Central foi criado no Brasil em 1964. Sua tarefa é, conforme seu regimento interno, formular, executar e controlar as políticas monetárias, cambiais e de crédito. Em outras palavras, é uma instituição responsável pela circulação da moeda, em parte pelas exportações e importações e, sobretudo, pelo controle dos bancos e dos juros.

Os gestores do Banco Central tinham a possibilidade de sugerir decisões relativas à política econômica, mas todas elas deveriam ser aprovadas pelo ministro da Economia ou equivalente. Caso contrário, o presidente do Banco poderia vir a ser demitido pelo presidente da República. A partir da Lei Complementar 179, sancionada em fevereiro de 2021 pelo presidente Bolsonaro, tudo isso começa a mudar.

Diz o Artigo 6° da norma: “O Banco Central do Brasil é autarquia de natureza especial caracterizada pela ausência de vinculação a ministério, de tutela ou de subordinação hierárquica, pela autonomia técnica, operacional, administrativa e financeira, pela investidura a termo de seus dirigentes e pela estabilidade durante seus mandatos”. Isso significa que a decisão sobre como devem se comportar os bancos, a quantidade de moeda em circulação, entre outras funções do Banco Central, cabe exclusivamente aos dirigentes do Banco, sem nenhuma interferência do governo.

Outras novidades trazidas pela lei: os nove membros da diretoria do Banco Central serão indicados pelo presidente da República de maneira escalonada ao longo de seu governo, sendo que a aprovação dos indicados depende do Senado; o presidente da instituição tomará posse do cargo no terceiro ano de governo; o mandato do escolhido terá duração de 4 anos, podendo ser reconduzido uma vez apenas; qualquer um dos nove escolhidos poderá ser demitido em caso de fraco desempenho ou se forem condenados na Justiça.

Pontos críticos da lei

A autonomia em si é o principal aspecto polêmico da Lei Complementar. De acordo com o senador autor da proposta, Plínio Valério (PSDB-AM) , a autonomia extirparia as interferências políticas no Banco Central as quais, supostamente, resultariam em males à economia.

No entendimento do congressista, tais males são as altas taxas de juros no Brasil, que seriam eliminadas com a autonomia do Banco Central. “O Brasil convive com elevadas taxas de juros e o custo do crédito ao tomador final é excessivamente alto. Essa proposição, ao conferir autonomia formal ao Banco Central do Brasil, permite uma redução mais rápida e duradoura das taxas de juros bancárias”, afirmou o senador na justificativa do projeto originário da Lei Complementar 179.

O juro é o preço do dinheiro. O Banco Central o fixou recentemente em 13,25%. Em comparação com países desenvolvidos, os brasileiros pagam os juros mais altos.

A taxa básica brasileira é elevada, ao menos, desde 1995. No ano anterior, o país havia conhecido o Plano Real, processo de estabilização econômica para findar a hiperinflação. O plano que implantou o real no país, concretizou-se às custas de alto endividamento público. Então, naquele momento, foi necessário aumentar os juros para tornar o investimento no governo federal atraente. Apesar dessa consequência negativa, o plano cumpriu sua meta. Em 1994 a inflação estacionou-se em 916%. Um ano depois, 22%. Todavia, os juros foram mantidos altos com a anuência de todos os governos.

Exceto em épocas similares à da implementação do Plano Real, a elevação dos juros serve, apenas, para atacar aumentos inflacionários. Nesse sentido, o raciocínio é: ao encarecer o preço do dinheiro, o nível de consumo tende a diminuir e, consequentemente, os valores dos produtos e serviços.

Entre 1995 a 2021, na média, a inflação nacional foi de 6,9%, aproximadamente. Já a média dos juros beirou, no mesmo espaço de tempo, 15,7%. Os números foram calculados pela Assessoria de Monitoramento dos Poderes Públicos do Nesp com base em informações do BC e do IBGE.

Em uma economia capitalista, não é incomum os juros ficarem um pouco acima da inflação. Afinal, são eles que garantem retornos reais, isto é, acima da inflação, aos detentores do dinheiro. Contudo, o Brasil apresenta uma das maiores diferenças entre a inflação e os juros básicos. A tabela abaixo, retirada do Projeto Trading Economics, mostra a inflação e os juros das 13 maiores economias do mundo. Vê-se que, mesmo nos países com a inflação acima de 5%, os juros não ultrapassam esse mesmo percentual. A exceção é a Rússia, que enfrenta sérios problemas neste momento em razão da guerra com a Ucrânia.

| PAÍSES | TAXA DE JUROS | INFLAÇÃO |

| Estados Unidos | 1.75 | 8.60 |

| China | 3.70 | 2.10 |

| Japão | -0.10 | 2.50 |

| Alemanha | 0.00 | 7.60 |

| Reino Unido | 1.25 | 9.10 |

| França | 0.00 | 5.80 |

| Índia | 4.90 | 7.04 |

| Itália | 0.00 | 8.00 |

| Canadá | 1.50 | 7.70 |

| Coreia do Sul | 1.75 | 6.00 |

| Rússia | 9.50 | 17.10 |

| Brasil | 13.25 | 11.73 |

| Austrália | 1.35 | 5.10 |

“Os juros reais brasileiros são os mais altos do mundo. E com a autonomia do Banco Central, perdemos a possibilidade de o governo promover alguma intervenção nisso, apesar de ele nunca ter feito algo nesse sentido. Sempre, no Brasil, o Banco Central agiu para banqueiros e com a autonomia isso tende a piorar. Não há sinalização alguma de os juros reais declinarem”, afirmou Eulália Alvarenga, economista e especialista em Gestão Pública e em Direito Tributário.

A professora de Economia da PUC Minas e presidente do Conselho Regional de Economia de Minas, Tânia Cristina Teixeira, vê ainda mais problemas na conduta do Banco Central neste momento.

Desde o fim de 2021, a instituição aumenta paulatinamente os juros, como ocorreu recentemente. E a sinalização é de mais altas nos próximos meses. “A nossa inflação não é gerada por consumo. É uma inflação de custo, gerada, sobretudo, pelos preços administrados. Está errado, então, tentar combater a inflação dessa forma. Estamos impedindo o crescimento econômico desse jeito”, argumentou Tânia.

Embora o Brasil seja uma economia de mercado, o governo determina muitas tarifas, como as dos combustíveis, energias, transportes etc. Os preços desses itens são “administrados”. E, recentemente, eles são a origem da inflação, como se tem visto no caso dos preços da gasolina e da energia elétrica.

O aumento dos juros é prejudicial para qualquer cidadão que queira captar algum dinheiro no mercado. Por exemplo, o estudante que deseja financiar o intercâmbio ou as famílias que necessitam de dinheiro para reformar sua casa. Mas, há também quem seja beneficiado quando os juros aumentam. rata-se dos detentores da dívida pública e dos bancos privados. Para financiar suas atividades, a administração estatal utiliza-se de tributos e de dívida. Pessoas físicas e jurídicas podem emprestar dinheiro ao governo por meio dos títulos públicos, remunerados pela taxa básica de juros.

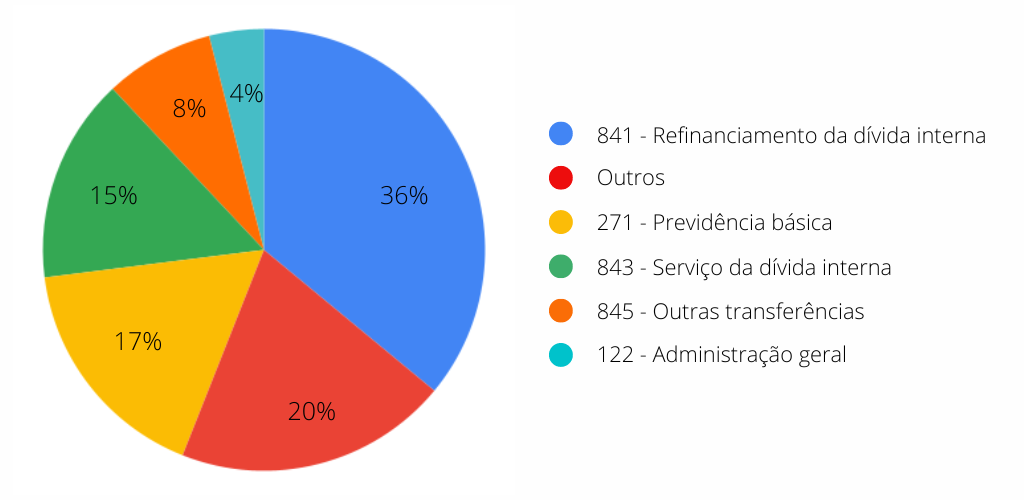

Cerca de R$ 551,4 bilhões foram destinados em 2021 para o pagamento do serviço da dívida pública, que compreende o pagamento de juros. Não se trata da quitação da dívida em si, apenas do pagamento dos juros nela embutidos.

Esse valor é expressivo. Equivale ao orçamento do governo de Minas nos últimos cinco anos. 15% de todas as despesas pagas pelo governo federal em 2021 se referem aos juros da dívida. O gráfico abaixo, retirado do Portal da Transparência da União, mostra a distribuição do orçamento federal bem como a expressividade do dispêndio com os juros.

Bancos e fundos de investimentos são os principais detentores da dívida pública. Logo, são os entes mais beneficiados pelas altas taxas de juros. Os bancos são ainda mais agraciados porque seus serviços são baseados na taxa básica.

“Por isso, devemos ter cautela quando falamos em autonomia do Banco Central. Autonomia de quê e quem? Hoje o BC já está autônomo e mesmo assim as políticas de juros altos continuam. Uma autonomia só política? E a autonomia do mercado? Haverá? Não é o que estamos vendo”, questiona a professora Tânia.

Outros pontos polêmicos

A Lei Complementar 179 não abrange os depósitos compulsórios, que é uma parte do dinheiro dos bancos que é retida com o Banco Central. Trata-se de outra ferramenta de combate à inflação. Os valores depositados na instituição federal são remunerados com juros. Portanto, é mais uma maneira de a lucratividade dos bancos aumentar com a subida das taxas de juros.

Se os depósitos forem em grande quantidade, o crédito na economia se restringe. E se torna mais caro. Se os juros estiverem alto para os bancos é mais vantajoso o depósito do que empréstimos aos cidadãos. “A lei não aborda os percentuais desses depósitos. E com o Banco Central autônomo os seus dirigentes é que vão decidir sobre isso, sem nenhuma interferência da sociedade”, observa Eulália Alvarenga. Um estudo do Banco Central, de 2019, mostra que naquele ano foram retirados da economia, por meio dos depósitos, cerca de R$ 45,5 bilhões.

A partir de 2021, o Banco Central criou mais uma forma de recolher o dinheiro dos bancos. São os depósitos voluntários. Ou seja, os bancos podem livremente decidir a quantidade de dinheiro a ser deixado no Banco Central. Os valores depositados também são remunerados pelos juros.

De acordo com a autarquia federal, o depósito voluntário permite o controle da moeda, consequentemente da inflação, sem a necessidade de se emitir mais dívida pública, a qual também pode ser um instrumento de controle da moeda. De fato, a medida impede o aumento da dívida pública federal. Entretanto, pode ser prejudicial em momentos de alta de juros. Afinal, a vantagem para os bancos é maior quando parte do dinheiro deles permanece guardada no Banco Central.

A Lei da autonomia do Banco Central ainda não trata de possíveis prejuízos da instituição. Hoje, o Banco Central se sustenta por meio dos lucros cambiais e não cambiais. Ambos são, respectivamente, a lucratividade advinda de reservas internacionais e operações financeiras, que podem ser compra ou venda de títulos de dívidas.

O lucro não cambial é transferido para o Governo Federal. E o outro permanece com o Banco Central. Supondo que os prejuízos superem os lucros, tudo leva a crer, o Governo Federal socorrerá o Banco Central com dinheiro público.

Os vetos do presidente Bolsonaro (PL) também são polêmicos. Durante as discussões da proposta de autonomia no Congresso, os senadores incluíram a proibição aos dirigentes da autarquia de exercerem cargos em outros bancos. A intenção dos parlamentares foi impedir conflitos de interesses. Mas, isso foi vetado pelo presidente.

O presidente da República ainda vetou trecho que impedia o presidente do Banco Central, diretores e respectivos cônjuges ou parentes de manterem participações acionárias em instituição financeira.

Para Bolsonaro, o primeiro veto é necessário porque possibilita aos dirigentes do Banco Central participarem do Conselho Monetário Nacional. Sobre o segundo veto, disse o presidente: “torna os dirigentes do Banco Central do Brasil responsáveis por condutas de terceiros sobre os quais não têm poder de mando (cônjuge e parentes até o segundo grau do dirigente), trazendo incertezas para o exercício do cargo não relacionados à sua esfera de atuação pessoal”.

Deputados mineiros aprovam em peso autonomia

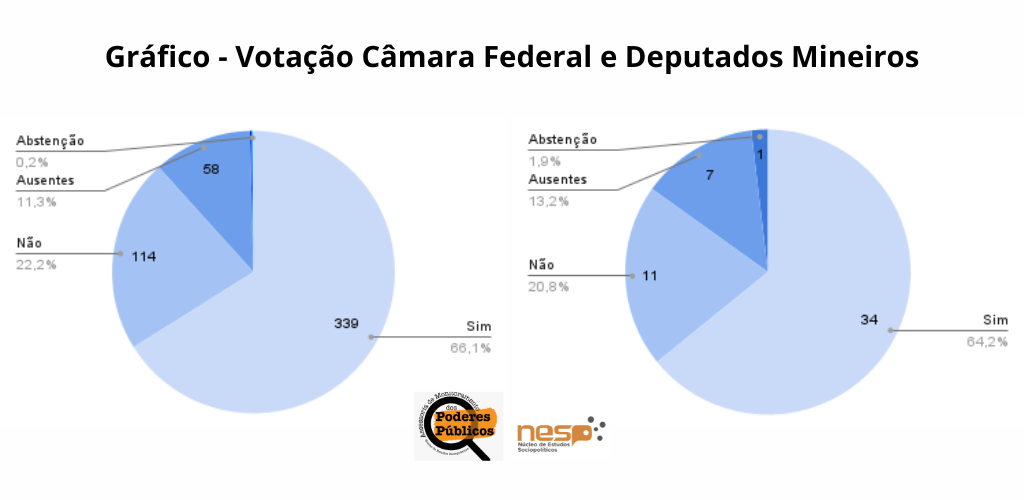

O placar de votação da autonomia do Banco Central, em âmbito nacional foi de 339 votos favoráveis, 114 contrários e uma abstenção, além do fato de que 58 parlamentares estavam ausentes. Levando em conta apenas os deputados federais de Minas Gerais, o placar foi de 34 votos a favor, 11 contra e 1 abstenção, além de 7 ausências. Essas informações podem ser visualizadas nos gráficos abaixo.

Conforme pode ser visualizado nos gráficos acima, há uma similaridade, em termos de porcentagem. Os votos favoráveis corresponderam a 66,1% em âmbito nacional e 64,2% em Minas Gerais, enquanto os contrários foram 22,2% e 20,8%, respectivamente. Os ausentes representaram 11,3% nacionalmente e 13,2% entre os representantes mineiros.

Sobre a distribuição dos votos entre os partidos em Minas Gerais, o PSL foi aquele com o maior número de votos, com 6; em seguida vieram o PSDB, PL, MDB, PSD e PP com 3 votos cada. Com 2 representantes cada, Patriota, PROS, Novo e Republicanos e, por fim, o DEM, PSB, Podemos, Avante e Solidariedade com 1 voto cada.